Порядок работы с кассой в. Онлайн кассы и кассовые документы по новым правилам

Кассовая дисциплина - это соблюдение организациями и ИП правил ведения кассовых операций, правил расходования наличной выручки, правил хранения наличности, а также правил работы с ККТ.

Сразу хотим отметить, что кассовая дисциплина едина для всех (за исключением некоторых моментов), то есть кассовая дисциплина в 2019 году для ООО такая же, как, например, для АО.

Кассовая дисциплина в 2019 году

О правилах ведения и оформления кассовых операций мы уже . Поэтому сейчас остановимся на правилах расходования наличной выручки, хранения наличности и работы с кассовыми аппаратами.

Ведение кассовой дисциплины: расходование наличной выручки

Организациям и ИП запрещено расходовать наличную выручку (п. 2 Указания Банка России от 07.10.2013 № 3073-У ). Но из любого правила есть исключение, поэтому вышеуказанные суммы можно использовать, например, для:

- выплат работникам (различные зарплатные выплаты и социальные выплаты);

- выдачи денег подотчетникам;

- оплаты товаров/работ/услуг (кроме ценных бумаг);

- возврата денег покупателям/заказчикам за оплаченные наличными деньгами, но возвращенные товары (невыполненные работы, неоказанные услуги).

ИП, получивший в кассу наличную выручку, может тратить ее на личные нужды.

Хранение наличных денег

Законодательно установленных требований к помещению кассы нет - они отменены еще в 2012 году. Поэтому руководитель компании/ИП сам решает, каким образом будут храниться наличные деньги в кассе (п. 7 Указания Банка России от 11.03.2014 № 3210-У ). Например, руководитель организации может издать приказ, в котором будет указано, что наличность должна храниться в сейфе, находящемся в бухгалтерии.

Работа с ККТ

Работа с применением контрольно-кассовой техники регламентируется Федеральным законом от 22.05.2003 № 54-ФЗ (далее - Закон).

При реализации товаров (работ, услуг) за наличный расчет, а также с использованием банковских карт, организации и ИП должны применять ККТ (п. 1 ст. 1.2 Закона).

Условно можно выделить несколько основных правил работы с ККТ:

ККТ должна соответствовать определенным требованиям (ст. 4 Закона). К таким требованиям, в частности, относится наличие корпуса, заводского номера, часов реального времени, исправность аппарата;

ККТ нужно зарегистрировать в налоговой инспекции, а в некоторых случаях необходимо перерегистрировать кассовый аппарат или снять его с учета (ст. 4.2 Закона). Стоит отметить, что законодательством не установлен срок подачи заявления в ИФНС для регистрации ККТ, но логично предположить, что зарегистрировать аппарат нужно до начала его использования;

Организация/ИП при реализации товаров (работ, услуг) за наличные обязана выдавать покупателю кассовый чек, а в случае, когда ККТ можно не применять, — бланк строгой отчетности. При этом к данным документам предъявляются определенные требования (ст. 4.7 Закона).

Ответственность за нарушение кассовой дисциплины

За нарушение кассовой дисциплины предусмотрено административное наказание. Причем штраф зависит от того, какое именно нарушение было совершено организацией/ИП.

Так, например, организации грозит штраф в размере от 40 тыс. руб. до 50 тыс. руб. в случае (ч. 1 ст. 15.1 КоАП РФ ):

- расчета наличными деньгами с другими фирмами сверх установленного максимума;

- хранение денег в кассе сверх установленного лимита.

Что же касается несоблюдения правил работы с ККТ, то штрафы за это следующие (ст. 14.5 КоАП РФ ):

| Вид нарушения | Размер штрафа | |

|---|---|---|

| Для организации | Для должностных лиц юрлица/ИП | |

| Неприменение ККТ | От 75% до 100% суммы расчета, произведенного без применения ККМ, но не менее 30 тыс. руб. | От 25% до 50% суммы расчета, произведенного без применения ККМ, но не менее 10 тыс. руб. |

| Применение ККТ, не соответствующей требованиям законодательства | От 5 тыс. руб. до 10 тыс. руб. | От 1,5 тыс. руб. до 3 тыс. руб. |

| Применение ККТ с нарушением: — порядка ее регистрации; — порядка, сроков и условий ее перерегистрации; — порядка и условий применения |

||

| Непредставление налоговикам по их запросам ККТ-документов и информации или их представление с нарушением срока | ||

| Невыдача чека (БСО) покупателю/ненаправление чека (БСО) в электронном виде в предусмотренных законом случаях | 10 тыс. руб. | 2 тыс. руб. |

Срок давности привлечения к ответственности составляет год и исчисляется он (ч. 1, 2 ст. 4.5 КоАП РФ ):

- или с момента совершения нарушения;

- или с момента обнаружения длящегося нарушения (например, отсутствие ККТ у фирмы, обязанной ее применять).

В Порядок ведения кассовых операций Центробанком внесены изменения, вступившие в силу 19.08.2017 г. О том, что изменилось в кассовых операциях-2017, оформлении кассовых документов, порядке выдачи подотчетных средств, расскажем в этой статье.

Чем регулируется порядок ведения кассовых операций в 2017 г.

Кассовая дисциплина юрлиц и ИП, независимо от применяемого ими режима налогообложения, регулируется единым нормативным актом - Указанием Банка России от 11.03.2014 № 3210-У «О порядке ведения кассовых операций». С 19.08.2017 г. этот документ действует в новой редакции (Указание ЦБ РФ от 19.06.2017 № 4416-У).

Порядок ведения кассовых операций при использовании онлайн-ККТ

До введения кассовой онлайн-техники продавцы руководствовались п. 5.2 Порядка ведения кассы, составляя в конце дня приходный кассовый ордер (ПКО) на общую сумму принятой «налички». ПКО оформлялся на основании изъятой из ККТ контрольной ленты, бланков строгой отчетности , заменяющих кассовый чек, и иных документов, указанных в законе о ККТ от 22.05.2003 № 54-ФЗ. Теперь данный пункт Правил ведения кассовых операций отменен, а ориентироваться следует на п. 4.1 изложенный в новой редакции, предписывающей организациям и ИП оформлять ПКО на основании «бумажных» или электронных фискальных документов - чеков, БСО и других, согласно закона о ККТ.

Ведение кассовой книги и оформление кассовых ордеров

Кассовая книга по форме № КО-4 необходима для ведения учета кассовых операций поступления и выдачи наличных денег. Вести кассовую книгу обязаны все юрлица, при этом субъектам малого предпринимательства разрешено не устанавливать лимит кассы.

Кроме того, ИП могут вовсе не оформлять приходные и расходные ордера , и не вести кассовую книгу, но только при условии, что ими ведется учет доходов, доходов/расходов, или физпоказателей согласно НК РФ (п. 4.1 Порядка). В этом для предпринимателей заключается упрощенный порядок кассовых операций.

С вступлением в силу поправок значительно расширился круг лиц, которые могут вносить записи в кассовую книгу фирмы. Если до 19.08.2017 г. на это имел право только кассир, то теперь это может быть любое уполномоченное руководителем лицо – сотрудник предприятия (п. 4 Порядка).

Оформление кассовых операций при поступлении наличных, сопровождается составлением приходного кассового ордера по форме № КО-1. В отличие от «расходника», ПКО состоит из двух частей – ордера и отрывной квитанции с печатью и подписями кассира и главного бухгалтера, которая передается вносителю денег. Раньше, даже если ПКО оформлялся в электронном виде с электронными подписями, квитанцию для передачи вносителю «налички» требовалось все равно распечатать на бумаге. Теперь при формировании «приходника» в электронном формате, квитанцию можно отправить на электронную почту вносителя, если он об этом попросит. Если же ПКО в организации оформляются в «бумажном» виде, квитанция передается исключительно на руки (п. 5.1 Порядка).

Некоторые кассовые операции ЦБ «упростил». В электронном расходном кассовом ордере больше не нужно сверять соответствие электронных подписей образцу (п. 6.1 Порядка). Получатель наличных денег тоже может проставить в электронном «расходнике» свою электронную подпись (п. 6.2 Порядка).

Ведение кассовых операций при выдаче «подотчетных» денег

Наличные деньги могут выдаваться сотрудникам – подотчетным лицам на производственные нужды, командировки и т.п. Потратив полученные деньги, «подотчетник» должен отчитаться об их использовании, предоставив авансовый отчет и подтверждающие документы в течение 3-х рабочих дней по окончании срока, на который выдавались средства, либо со дня выхода на работу после возвращения из командировки.

Новшества в Порядке ведения кассовых операций юридическими лицами и ИП ощутимо затронули и «подотчетную» сферу. С 19.08.2017 г. выдавать наличные «подотчетнику» можно как на основании внутреннего распорядительного документа – приказа, распоряжения и т.п., так и по письменному заявлению сотрудника. Раньше заявление с указанием суммы и целей, для которых необходимы подотчетные средства, было обязательным и единственным основанием для оформления РКО. В содержании распорядительного документа, или заявления, составляемых в произвольной форме, должны присутствовать следующие сведения: Ф.И.О. подотчетного лица, выдаваемая наличными сумма, срок, на который она выдается, цели выдачи, подпись руководителя и дата (п. 6.3 Порядка).

Еще одно важное изменение в Порядке ведения кассовых операций 2017 г. – это отмена запрета на выдачу подотчетных денег сотрудникам, имеющим задолженность по прошлым авансам.

До 19.08.2017 г. выдача средств в подотчет тому, кто еще не отчитался за наличные деньги, полученные ранее, или не вернул их в кассу, считалась грубым нарушением кассовой дисциплины и грозила штрафом до 50 тыс. рублей, согласно ст. 15.1 КоАП РФ. Данное правило больше не действует: даже если подотчетное лицо не предоставило по полученным деньгам авансовый отчет, или не сдало их в кассу в течение 3-х дней по истечении установленного срока, выдавать ему новые деньги в «подотчет» можно. Такой вывод следует в связи с исключением абзаца 3 из пункта 6.3 Порядка, утвержденного ЦБ РФ. Ведение кассовых операций не запрещает юрлицам и ИП устанавливать предельный размер подотчетных сумм, сверх которого новые авансы сотруднику выдаваться не будут. Такое ограничение поможет избежать необоснованного накапливания задолженности за «подотчетниками».

Также невозвращенные сотрудниками вовремя подотчетные деньги, о которых они не отчитались, можно удержать из их зарплаты. Для этого, не позднее одного месяца после окончания установленного срока, оформляется приказ о взыскании. При этом от сотрудника нужно получить согласие на удержание. Если же он не согласен со взыскиваемой суммой, работодателю придется обращаться в суд (ст. 137, 248 ТК РФ).

Как изменился порядок проведения кассовых операций в 2017 году? Для чего внесли поправки в положение № 3210-У о порядке ведения кассовых операций? Правда ли, что с 19 августа 2017 года вводятся в действие новые правила кассовой дисциплины? Как вести кассовую книгу с указанной даты? Изменились ли правила оформления кассовых документов? Давайте разбираться.

Вводная информация

Нормативный правовой акт, которым регулируется ведение кассы – Указание Банка России от 11.03.14 № 3210-У «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства». В этот документ Указанием Центрального Банка России от 19.06.2017 №4416-У внесены поправки. Изменения начнут действовать через 10 дней после опубликования (документ опубликован 8 августа). Следовательно, порядок ведения кассовых операций меняется с 19 августа 2017 года.

Зачем потребовались изменения

Но для чего потребовалось корректировать положение о порядке ведения кассовых операций? Главный ответ мы можем найти в пояснительной записке к проекту комментируемых поправок:

Что следует из пояснительной записки

Разработка проекта обусловлена внедрением с 1 июля 2017 года онлайн контрольно-кассовой техники (онлайн касс), обеспечивающей хранение фискальных данных в фискальных накопителях. См. « ».

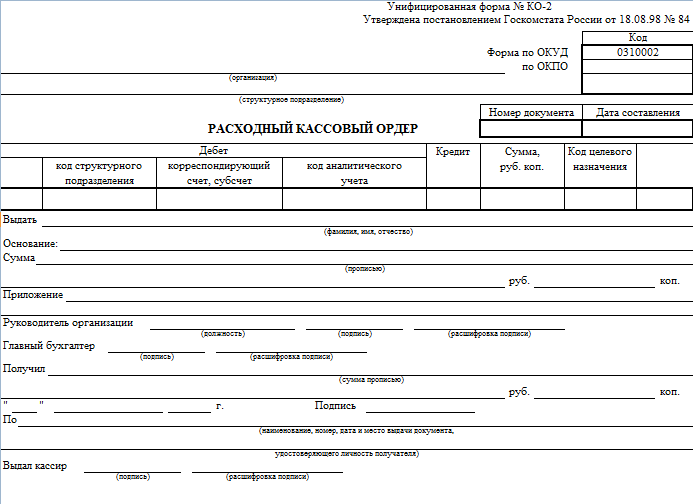

Проектом поправок уточняется порядок оформления приходного кассового ордера 0310001, а также предусматривается оформление расходного кассового ордера 0310002 на общую сумму принятых, выданных наличных денег при применении юридическими лицами, индивидуальными предпринимателями контрольно-кассовой техники.

Таким образом, приход и расход средств будут сверяться с передаваемыми в ИФНС онлайн данными.

Также уточняется порядок оформления кассовых документов в электронном виде и актуализируются отдельные положения Указания № 3210-У. Расскажем подробнее о наиболее значимых коррективах в кассовой дисциплине с 19 августа 2017 года.

Деньги под отчет можно выдавать без заявления

Подотчетные лица – это сотрудники, которым организация или индивидуальный предприниматель выдает деньги для выполнения служебных поручений и которые обязаны представить отчет об их использовании.

Для получения наличных денежных средств под отчет сотрудник должен написать заявление в произвольной форме, в котором требуется зафиксировать необходимую сумму и указать на какие цели она будет потрачена. Это следует из пункта 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У. Привычное многим заявление о выдаче денег из кассы может выглядеть, например, так:

Благодаря комментируемым изменениям, с 19 августа 2017 года 2017 года организации или ИП будут вправе выдавать деньги под отчет на основании внутреннего распорядительного документа. Его название или форму Центробанк не предусмотрел. Поэтому организация или индивидуальный предприниматель сможет оформлять приказ, распоряжение или любой другой распорядительный документ о выдаче денежных средств. Форма распорядительного документа – произвольная. Однако в нем обязательно должны содержаться записи о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дата. Этого требует пункт 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У (в новой редакции).

Приведем возможный пример приказа организации о выдаче денег под отчет, который может издать директор (или иное уполномоченное лицо) в июле 2017 года.

Заметим, что после 19 августа 2017 года можно будет работать в прежнем порядке и выдавать подотчетные по заявлениям сотрудников. Такой вариант Центробанк оставляет допустимым. Прежде, как мы уже сказали, заявление было обязательным и единственно возможным вариантом.

С 19 августа 2017 года, получив заявление от работника или распорядительный документ (например, приказ) о выдаче денег в подотчет, бухгалтер обязан будет сформировать расходный кассовый ордер (0310002). Расходный кассовый ордер выписывают каждый раз, когда выдают деньги из кассы. Составляйте его по форме № КО-2 в одном экземпляре (п. 4.1 Указаний Банка России от 11.03.2014 № 3210-У). Вот пример расходно-кассового ордера, составленного в июле 2017 году, где в качестве основания для выдачи денежных средств зафиксирован изданный директором приказ, а не заявление.

Вы можете данный образец расходно-кассового ордера КО-2 в качестве примера. На основании сформированного РКО кассир обязан выдать сотруднику денежные средства.

Выдавать деньги под отчет можно при наличии задолженности

Многие знают, что нельзя выдавать из кассы подотчетные суммы работнику, который еще не отчитался по ранее полученным деньгам. За нарушение этого ограничения могут оштрафовать на сумму до 50 000 рублей (ст. 15.1 КоАП РФ). Напомним, что на случаи, когда деньги перечисляют на карту, это правило не распространяется.

Однако с 19 августа 2017 года ситуация меняется. С этой даты организации и ИП смогут выдавать сотруднику новую сумму под отчет в любой момент. Даже если ранее выданная сумма в срок возвращена не была. Такая поправка внесена в пункт 6.3 Указаний Банка России от Банка России от 11.03. 2014 № 3210-У.

Срок возврата никто не отменял

Срок, на который можно выдавать под отчет наличные деньги, законодательно не ограничен. Если срок возврата подотчетных сумм установил руководитель, то не позже чем через три рабочих дня после его окончания сотрудник должен отчитаться за полученные деньги (п. 6.3 указания Банка России от 11 марта 2014 № 3210-У). Этот срок никто не отменял. Однако теперь, даже если работник не вернул в установленный срок подотчетные суммы, он праве получить новую подотчетную денежную сумму.

Напомним, что если сотрудник не вернул в срок сумму неизрасходованного аванса, то деньги можно удержать из зарплаты. В этих целях оформляют приказ о взыскании – не позднее одного месяца с того дня, как закончился срок, установленный для отчета. Однако взыскать суммы с сотрудника можно, если он не оспаривает основание и размер удержаний. Поэтому требуется получить письменное согласие работника на удержания. В противном случае взыскать задолженность можно будет только через суд (ст. 137, 248 Трудового кодекса РФ).

Квитанцию к ПКО можно направлять на электронную почту

Приходный кассовый ордер заполняют при получении денег в кассу. Он составляется в одном экземпляре по форме № КО-1 (п. 4.1 Указаний Банка России от 11.03.2014 № 3210-У). Бланк приходного кассового ордера состоит из двух частей:

- сам приходный кассовый ордер;

- отрывная часть – квитанция (выдается лицу, внесшему деньги).

Если сумма денег, указанная в “приходнике”, совпадает с внесенной суммой, кассир ставит подпись в ордере. Затем на квитанции к ордеру ставит печать или штамп (при наличии печати у организации) и выдает квитанцию вносителю.

Что же касается изменений, то квитанцию к электронному приходному кассовому ордеру с 19 августа 2017 года можно направить на электронную почту вносителя. Распечатывать не обязательно. Лишь квитанцию от бумажного ПКО выдавайте, как и прежде, на руки. Прежде, заметим, что требовалось выдавать «бумажные» квитанции, даже если РКО формировался в электронном формате.

Кассовую книгу вправе вести не только кассир

Сведения о движении наличных отражайте в кассовой книге по форме № КО-4. Поступать так должны все организации. Только индивидуальные предприниматели, которые ведут учет доходов и расходов или физических показателей согласно НК РФ, вправе не формировать кассовую книгу (п.п. 1, 4.6 Указания № 3210-У).

Кассовую книгу ведет кассир (п. 4, пп. 4.6 п. 4 Указания N 3210-У). Однако с 19 августа 2017 года Центробанк разрешает заполнять кассовую книгу любому сотруднику, а не только кассиру. Когда поправки вступят в силу, заполнять книгу сможет, например, директор (п. 4 Указания № 3210-У).

Если кассовую книгу с 19 августа 2017 года будет вести не кассир, а другой работник, то в соответствующие обязанности должны быть в его должностной инструкции.

Кассовую книгу разрешено вести на бумажном носителе или в электронном виде (п. 4.7 Указаний № 3210-У).

Кассовые операции - это действия, связанные с приемом, выдачей, хранением наличных денег и оформлением кассовых документов. Для их ведения Центробанком установлены правила: Указание от 11 марта 2014 г. N 3210-У и Указание от 7 октября 2013 г. N 3073-У . Эти правила называются кассовой дисциплиной.

С июня 2014 года был введен новый порядок ведения кассовых операций в РФ. По сравнению с предыдущим периодом, правила ведения кассовых операций изменились.

В связи с тем, что многие организации и предприятия (а также некоторые индивидуальные предприниматели) ведут бухгалтерский учет, не лишним будет узнать более подробно про новый порядок ведения кассовых операций, который начал свое действие в 2014 году и продолжит в 2018 году.

Отметим, что очень часто контролирующие организации проверяют правильность ведения таких операций. В этой статье рассмотрим изменения в законодательстве Российской Федерации в 2018 году: организацию, порядок проведения, кассовые документы, а также лимит остатка в кассе.

На кого распространяется порядок ведения кассовых операций?

Указанием Центрального банка РФ были введены новые правила ведения кассовых операций. При этом формы ведения кассовых документов не претерпели изменений.

Больше всего изменения коснутся индивидуальных предпринимателей. И, несмотря на то, что ИП придется поменять привычный режим работы, для них это с лихвой окупится упрощением ведения кассовых операций.

Помимо индивидуальных предпринимателей, изменения коснутся предприятий и организаций. В частности, нововведения повлияют на бухгалтерский учет.

Очень важно чтобы индивидуальные предприниматели своевременно ознакомились с обновленными правилами ведения кассовых операций, во избежание штрафных санкций.

Организация и ведение кассовых операций в 2018 году

Как уже отмечалось выше, с июня 2014 был введен новый порядок ведения кассовых операций. Этот порядок условно можно разделить на две части:

- Обычный (для юридических лиц, кроме банков).

- Упрощенный (для индивидуальных предпринимателей и малых предприятий).

Кассовые операции допустимо производить только в кассе. Ответственным лицом за проведение таких операций является кассир. В случае если на предприятии несколько кассиров, то назначают старшего кассира.

Проводить кассовые операции имеет право лично руководитель организации или индивидуальный предприниматель.

Подписывает кассовые документы бухгалтер (главный бухгалтер). При отсутствии бухгалтера на предприятии документы подписываются кассиром и руководителем.

Кассовые операции, которые проводит лично руководитель предприятия, не нуждаются в дополнительных подписях.

С 2015 года разрешено вести кассовые операции при помощи программно-технических средств.

Изменения произошли в ведении кассовых операций в обособленных подразделениях. Под обособленным подразделением следует понимать любое подразделение фирмы (по местонахождению которого находится не меньше чем одно оборудованное рабочее место).

Для таких подразделений введен лимит остатка наличных средств и ведение собственной кассовой книги. Листы кассовой книги теперь в одном экземпляре. Их не нужно сдавать на следующий день в главный офис.

Кассовые документы в 2018 году

Существенных преобразований в сфере кассовых документов не произошло. Кассовая книга, приходные и расходные ордера, а также ведомости не изменились. Все ранее унифицированные формы продолжают использоваться. Заполнение этих документов следует производить с учетом нововведений.

Индивидуальные предприниматели, в соответствии с новым порядком ведения кассовых операций, освобождаются от ведения следующего перечня документов:

- кассовая книга;

- приходные кассовые ордера;

- расходные кассовые ордера.

ИП ведут налоговый учет доходов и физических показателей, характеризующих их вид деятельности.

Для ведения кассовой документации теперь можно выбирать электронный или бумажный носитель.

Кассовые документы имеет право оформлять приходящий бухгалтер (физическое лицо, которое работает по договору на оказание услуг).

Обособленные подразделения предприятия теперь по-новому передают листы кассовой книги. Копия листа книги (которая заверяется руководителем подразделения) передается в порядке, который был установлен самим юридическим лицом. То есть, листы кассовой книги можно сдавать один раз в год — при подготовке финансовой или бухгалтерской отчетности.

Ошибки в кассовых документах (на бумажных носителях) теперь можно исправлять, за исключением приходных и расходных кассовых ордеров.

Основные нововведения следующие:

- допускается ведение кассовой документации в электронном виде с использованием электронной подписи;

- бумажные экземпляры кассовой книги и ордеров (приходного и расходного) не требуются при наличии электронных документов;

- исправлять ошибки в электронных документах нельзя (подписанный документ с ошибкой удаляется, а вместо него заполняется новый);

- второй лист кассовой книги больше не актуален;

- единый приходный ордер теперь можно оформлять на бланке строгой отчетности;

- собственная запись руководителя о сроках и суммах не требуется;

- не ведется реестр депонированных сумм (но в зарплатных ведомостях эта графа сохраняется);

- получатель может вписывать сумму прописью по расходному ордеру;

- кассовую книгу не заполняют, если в какой-либо день наличные расчеты не производились.

Кассир ставит штамп и свою подпись на квитанции к приходному кассовому ордеру. Кассиры могут теперь передавать деньги без расходного ордера на основании книги учета наличных средств.

Лимит остатка кассы в 2018 году

В 2015 году изменен лимит остатка кассы. Новая формула расчета лимита наличных денежных средств не привязывается к поступлениям в кассу. Организация имеет право вести расчет исходя из суммы расходов или выручки.

Лимит кассы является обязательным, кроме малых и микропредприятий. Он устанавливает объем средств, которые могут свободно храниться в кассе. Предприятия и организации имеют право лично вводить определенный лимит. Если лимит не был введен, он считается нулевым. Вся оставшаяся сумма в конце дня вносится на счет в банке.

Формулу расчета лимита в кассе регламентируется новым положением. Предприятие может выбрать одну из двух предлагаемых формул расчета:

- Расчет производится по наличной выручке (по поступлениям от товара, услуги и прочего).

- Расчет производится на основе объема выданных денежных средств.

При наличии обособленных подразделений, общий кассовый лимит определяется с учетом лимита, установленного для подразделения.

То есть, величину лимита можно распределять между обособленными подразделениями.

Лимит кассы обособленного подразделения устанавливается ответственным распорядительным документом.

Первая формула расчета лимита кассы выглядит так:

L = V / P x Nc

, где:

L

— лимит в рублях;

V

— объем выручки в наличных денежных средствах;

Р

— расчетный период, количество рабочих дней, за который происходит учет объема поступлений наличных денежных средств (но не более 92 рабочих дней для юр. лиц).

Nc

— период времени между сдачей в банк выручки: 1-7 рабочих дней (если же банка поблизости нет-то до 14 дней).

Вторая формула расчета лимита кассы — L = R / P x Nc , где:

R — объем выдачи наличных (без учета сумм выплачиваемых зарплаты, стипендий или других выплат работникам).

Лимит кассы для малых и микропредприятий

В указании Банка РФ № 320-У от 11.03.2014 года сказано, что все малые и микропредприятия освобождены от обязательного установления лимита кассы. А это означает, что данные виды предприятий вправе хранить в кассе любые суммы.

Критерии отнесения к микро и малым предприятиям следующие:

Для микропредпритий:

- предельные значения дохода по налоговой декларации за предшествующий год - 120 млн;

- среднесписочная численность работников за предшествующий год - 15 человек.

Для малых предприятий:

- предельные значения дохода по налоговой декларации за предшествующий год - 800 млн;

- среднесписочная численность работников за предшествующий год - 100 человек.

По этим критериям индивидуальные предприниматели относятся к микро или к малым предприятиям, следовательно для индивидуальных предпринимателей не обязательно вводить лимит кассы.

Выдача денег из кассы под отчет

Подотчетными лицами называются работники, которым из кассы предприятия выдаются деньги для оплаты каких-либо производственных услуг или покупки товаров для внутренних нужд.

С 19 августа 2017 года деньги под отчет выдаются сотруднику на основании внутреннего документа. Причем форма и название этого документа Центробанком никак не регламентируется. Т.е. составлять его надо в произвольной форме, указав в нем, согласно п.6.3 Указаний банка России от 11.03.2014 в новой редакции, следующие данные:

- ФИО лица, которому выдаются наличные средства;

- сумма наличных денег;

- срок, на который выдаются наличные деньги;

- подпись руководителя и дата.

До 19.08.2017 года деньги должны были выдаваться только на основании заявления работника.

Статья отредактирована в соответствии с действующим законодательством 04.06.2018

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта сайт посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос - обращайтесь . Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

Оборот наличных денежных средств между экономическими субъектами, а также порядок ведения кассовых операций в Российской Федерации устанавливает Центробанк РФ. Основы закреплены в нормативных документах: Указания Банка РФ №3210-У от 11.03.2014 — для юридических лиц, Положение №318-П от 24.04.2008 — для кредитных организаций.

Операции применяются при получении, перерасчете или выдаче наличных денежных средств на следующие цели:

- выплата заработной платы, стипендий, пособий;

- , расчеты по налоговым обязательствам;

- расчеты с поставщиками и подрядчиками;

- расчеты за оказание платных услуг;

- безвозмездные поступления и пожертвования;

- прочие расчеты.

Правила ведения кассовых операций в 2019 году

Установлены обязательные требования к порядку организации наличного денежного оборота, а также вопросы, которые бюджетная организация устанавливает самостоятельно.

|

Обязательные требования (регламентированы действующим законодательством) |

Устанавливаются самостоятельно |

|---|---|

|

|

Законодательством определено, что кассиром может быть только работник учреждения. Сотрудника обязательно следует ознакомить с действующим порядком и должностными обязанностями под подпись. Также функции кассира может осуществлять сам руководитель. А если в крупной организации работают несколько кассиров, следует назначить старшего.

Необходимые документы

Документально операции должны быть оформлены соответствующими документами.

Так для поступления наличности в кассу применяется форма приходный ордер (ПРО) ОКУД 0310001. Форма № КО-1 утверждена Постановлением Госкомстата РФ от 18.08.1998 № 88.

Для выдачи наличных денег используется расходный ордер (РКО) ОКУД 0310002. Форма № КО-2 утверждена Постановлением Госкомстата РФ от 18.08.1998 № 88.

Документацию формирует кассир или главный бухгалтер. Обязанности можно передать другому лицу, с которым заключен договор на ведение бухгалтерского учета в организации (п. 4.3 Указаний №3210-У). Условие вступило в силу 19 августа 2017 года.

Новые правила применения ККТ

В 2019 году действует порядок применения контрольно кассовой техники, утвержденный Федеральным законом №54-ФЗ от 22.05.2003 (с изменениями от 03.07.2016). Последние зменения коснулись не только правил регистрации аппаратов ККТ в налоговой инспекции, но и порядка применения онлайн-касс.

Организации, применяющие ККТ, не должны предоставлять аппарат в инспекцию для регистрации или внесения изменений. Все действия можно осуществить через личный кабинет на сайте ФНС России. К тому же, вся информация о расчетах будет автоматически передаваться налоговикам через операторов фискальных данных.

Новшества позволят повысить финансовую эффективность применения ККТ, сократить расходы на обслуживание и перерегистрацию техники, снизить риск финансовых махинаций. Изменения направлены на повышения прозрачности расчетов, осуществляемых наличными деньгами, а также сокращение количества налоговых проверок.

Ответственность и штрафные санкции

За несоблюдение законодательства в части ведения операций по кассе предусмотрена административная ответственность. Часть 1 статьи 15.1 КоАП устанавливает:

- Наказание для юридических лиц, допустивших нарушение 318 положения о порядке ведения кассовых операций и Указаний №3210-У — штраф от 40 000 до 50 000 рублей.

- Наказание для должностных лиц организаций и индивидуальных предпринимателей, в виде штрафа от 4 000 до 5 000 рублей.

Основные проводки для отражения кассовых операций

Представим основные операции с наличными деньгами бюджетного учреждения в виде таблицы.

|

Наименование операции |

Счет дебета |

Счет кредита |

|

|---|---|---|---|

|

Поступление наличных в кассу учреждения с лицевого счета |

ПКО (ф. 0310001) Кассовая книга (ф. 0504514) |

||

|

Поступила оплата за оказание возмездных услуг |

ПКО (ф. 0310001) Квитанция (ф. 0504510) Кассовая книга (ф. 0504514) |

||

|

Выданы деньги под отчет |

РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

||

|

Наличные, превышающие лимит кассы, переданы на лицевой счет учреждения |

РКО (ф. 0310002) Кассовая книга (ф. 0504514) |

Операции проведены в рублях. Одновременно следует сделать записи по забалансовым счетам: по счету 17 при поступлении, по счету 18 при выбытии из кассы.

Как вести учет

Рассмотрим пошагово порядок ведения кассовых операций в РФ в бюджетном учреждении на конкретных примерах.

Сотрудник ГБОУ ДОД ДЮСШОР «АЛЛЮР» Петров П. П. получил на приобретение бумаги для печати и канцелярских товаров в сумме 5 000 рублей. Кассир выдал деньги, одновременно .

В течение рабочего дня Петров П. П. произвел закупки бумаги для печати и канцелярских товаров. Осталась неизрасходованная сумма — 750,00 рублей (экономия при закупке канцтоваров). Петров . Бухгалтер-кассир .

Гражданка Пловцова И. П. приобрела через кассу учреждения абонемент на посещение бассейна (платные услуги). Сумма покупки составила 1 500,00 рублей. Бухгалтер-кассир принял наличные и составил документы.